snp 500 index

Вот как вели себя топовые акции в 2024 году

- 06 июля 2024, 19:57

- |

Microsoft $MSFT +24,3%

Apple $AAPL +17,6%

Nvidia $NVDA +154,1%

Google $GOOGL +36,4%

Amazon $AMZN +31,6%

Facebook $META +52,5%

Taiwan Semiconductor $TSM +76,9%

Berkshire $BRK.B +15.3%

Eli Lilly $LLY +56.9%

Tesla $TSLA +1.2%

Broadcom $AVGO +52.6%

JPMorgan $JPM +20.4%

Walmart $WMT +33.3%

Visa $V +3.8%

Exxon Mobil $XOM +13.4%

Novo Nordisk $NVO +37.6%

UnitedHealth $UNH -7.3%

ASML $ASML +42%

- комментировать

- 467

- Комментарии ( 2 )

markets report 3/4/23

- 03 апреля 2023, 08:30

- |

Всем понедельник! Выпуск 269

Прошлая пятница, а еще важнее март завершился радостным ростом на Уолл стрит, что вселяет надежду для быков. Были опубликованы чутка растущие данные по личному потреблению, да еще и на фоне снова припавшей инфляции. Это не может не радовать инвесторов, потому что очень медленно, но верно план ФРС похоже работает, как отмечают аналитики. Если чутка ставку поднять и долго держать на таком уровне, инфляция действительно будет побеждена, вопрос только в том, как пострадает экономика. $SFM3 уверенно добрался до отметки в 4100 пунктов, тут быки себя чувствуют вполне уверенно, и не смотря на различные тревожные сигналы индекс могут свозить и на 4200 или даже 4300, после чего может начаться новый залив, это вполне нормально. NASDAQ100 выглядит лучше остальных и уже обновил свой локальный HIGH теперь он будет стремиться протестировать предыдущий максимум в районе 13 600 пунктов.

Техи вообще хорошо подрастают, потому что доходность казначейских трежерей в пятницу слегка припала, а для них это всегда положительный знак.

( Читать дальше )

markets report 7/3/23

- 07 марта 2023, 09:05

- |

Всем вторник! Выпуск 256

Подросли и будет, вчера Уолл стрит закрылся почти в 0, потому что длинная доходность трежей прекратила падать, а короткая 2я доходность снова приближается к рекордному хаю, подавая тревожные сигналы. Это вполне нормально, потому что сегодня выступает Пауэл, который может легко испортить всем настроение. Да еще и экономические данные вчера показали что спрос не снижается, а это значит что экономика сильна с одной стороны, а с другой инфляции незачем падать. Простыми словами такие данные портят настроения инвесторам. Так же напоминаю, что к концу этой недели объявятся рабочие места, которые в предыдущий раз вышли оч хорошие и вызвали сильный рост индексов, в этот раз они ожидаются более умеренные.

В MS считают, что ралли медвежьего рынка еще не закончилось и индекс SnP может вполне подрасти к 4150. Но быки, с надеждой смотрящие в будущее, конечно будут хотеть 4200 пунктов. Однако главный стратег в MS напоминает, что акции по-прежнему сильно переоценены и фундаментальные показатели ухудшаются.

( Читать дальше )

Являются ли акции реальным убежищем от инфляции

- 13 февраля 2023, 23:49

- |

Постарался разобраться сам и хочу поделиться информацией, может получу полезные подсказки и от вас.

Все данные взяты по США, нужно это учитывать, если большая часть акции у вас в других регионах. Но, я думаю, принцип будет примерно такой же

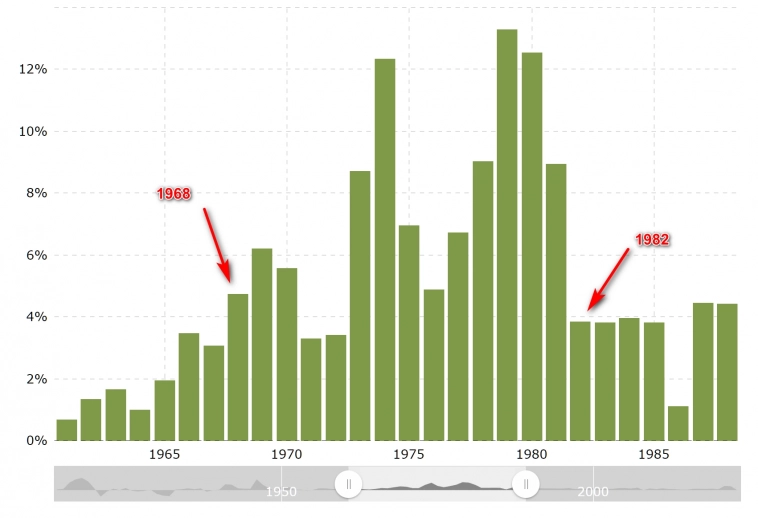

1. Период высокой инфляции определим как с 1968 года (инфляции впервые превысили 4%) и далее тремя волнами до 1982 (инфляции впервые ушла ниже 4%)

Данные можете забрать здесь

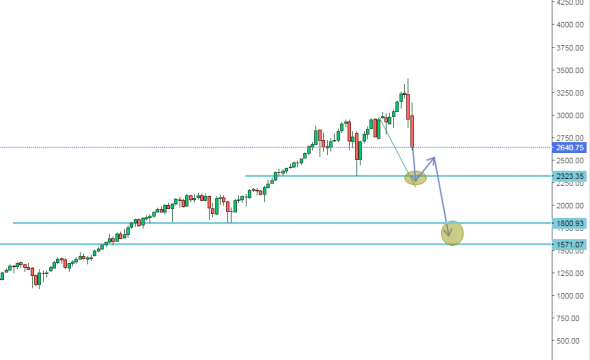

2. Возьмем индекс SnP500 за этот период

Пик и дно довольно точно совпадают с периодом высокой инфляции — с ноября 1968 года по июль 1982 года. Падение составило с 908,57 до 325,98 или на 64,13%. Индекс уже скорректирован на инфляцию, но не учитывает дивиденды. Хорошее затяжное падение длинной в 14 лет. Для справки, накопленная инфляция за этот период составила 175,42% (посчитать можно

( Читать дальше )

S&P500. Джером Пауэлл дает заработать американским фондовикам?

- 23 сентября 2021, 16:41

- |

Вчера на финансовых рынках произошло знаковое событие осени — заседание ФРС и последующая пресс-конференция Джерома Пауэлла.

Фундаментальный анализ:

Программа QE и ставки ФРС оставили БЕЗ ИЗМЕНЕНИЙ.

Ставка по-прежнему равняется — 0.25%

А программа QE застыоа на отметке $120 млрд ($80 млрд в госбондах и $40 млрд в ипотечных закладных в месяц).

Выступление же председателя ФРС было, в целом, выдержано в тонах предыдущей пресс-конференции:

▪️FOMC по-прежнему считает, что рынок труда продолжает улучшаться.

▪️Риски для экономических перспектив сохраняются.

▪️Дельта-вариант препятствует восстановлению экономики.

▪️Как только критерии для этого будут соблюдены, ФРС рассмотрит оптимальный темп сворачивания. Сроки сворачивания не несут в себе прямого сигнала. Формулировки в заявлении призваны обозначить, что планка для сворачивания может быть достигнута уже на следующем заседании.

( Читать дальше )

2020-й год похоронил индексное инвестирование

- 26 декабря 2020, 12:20

- |

Однако, 2020-й год изменил все и даже эту классическую стратегию. Возьму на себя смелость заявить, что индексные фонды можно похоронить по следующим причинам:

- Рынки настолько накачаны деньгами и так сильно росли в последние годы, что ожидаемая средняя доходность в будущем должна быть нулевой или отрицательной на годы вперед из расчета исторического роста SNP500 в 7-8% с учетом дивидендов и инфляции.

- SNP500 стал чрезвычайно зависеть от маленькой кучки переоцененных компаний одного сектора экономики, хотя и бурно растущего. Всего лишь пять компаний Microsoft, Apple, Amazon, Facebook и Google составляют более 20% капитализации всего индекса на конец 20 года! Это уже нельзя назвать настоящей диверсификацией.

- SNP500 исторически включал много value-компаний из разных секторов рынка. Теперь же он включает массу агрессивно-спекулятивных историй. В индексы добавляются гиперпереоцененные компании типа Tesla, что также уменьшает ожидаемую долгосрочную доходность.

( Читать дальше )

Прилождение закона спроса на примере индекса SnP500

- 28 апреля 2020, 00:15

- |

Большинство полагают, что если цена растёт, то это следствие роста спроса, Но это не так. И даже более того… это наоборот.

Вот как звучит закон спроса: величина спроса уменьшается по мере увеличения цены товара, то есть между величиной спроса и ценой существует обратная зависимость, когда повышение цены вызывает понижение величины спроса, а снижение цены вызывает повышение величины спроса.

При этом очень важно понимать, причинно следственную связь — спрос зависит от цены, обратное не верно.

Сейчас вы уведите как это выглядит на примере самого ликвидного рынка в мире ( индекса SnP 500):

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал